Autor: Prof. Dr. Jorge Delzart

Un sistema poco difundido son las Sociedades de Garantía Reciproca son una herramienta sencilla pero efectiva para la resolución de los diversos problemas financieros de las pequeñas empresas

Son sociedades comerciales creadas por la ley Nº 24.467 (Ley de Pymes) publicada el 28/03/1995.

Concepto:

Una Sociedad de Garantía Reciproca (SGR) es una sociedad que se forma, principalmente, con el propósito de brindar garantías y avales.

Constituyen un instrumento al servicio del desarrollo industrial o empresarial, cuyo objeto social consiste en facilitar y mejorar el crédito a la PYME al permitir orientar, promocionar e incentivar la inversión.

Objetivo:

La ley Nº 24467 (Ley de Pymes) establece que el objetivo de las Sociedades de Garantía Reciproca (SGR) será facilitar a las Pequeñas y medianas empresas el acceso al crédito otorgando garantías a los socios partícipes, que se instrumentarán por contrato escrito, por medio de instrumento público o privado, y accesoriamente brindarán asesoramiento técnico, económico y financiero a los socios.

Generalmente las empresas con un excedente de capital disponible hacer aporten a una Sociedad de Garantía Reciproca (SGR) para constituir un Fondo de Riesgo, con el cual se otorgan los avales solicitados por los socios partícipes.

Socios:

Se constituye con dos tipos de socios:

1- Los socios Protectores:

Son las personas físicas o jurídicas, públicas o privadas, nacionales o extranjeras, que realicen aportes al capital social y al fondo de riesgo.

Los socios protectores realizan un aporte de capital para constituir un fondo de riesgo, desde el cual los administradores de la Sociedad de Garantía Reciproca (SGR) cubren las garantías y avales otorgados a los socios partícipes.

La sociedad no podrá celebrar contratos de garantía recíproca con los socios protectores, y a estos los asisten los derechos acordados por la ley Nº 19550. (Ley de Sociedades Comerciales).

Los socios Protectores realizan un aporte de capital para constituir un Fondo de Riesgo, desde el cual los administradores de la Sociedad de Garantía Reciproca (SGR) cubren las garantías y avales otorgadas a los "socios partícipes".

Emiten el certificado de garantía en las condiciones pactadas y se presenta ante la entidad bancaria, mercado de capitales, empresas proveedoras, para el desembolso del crédito.

2- Los socios partícipes: Son personas físicas o jurídicas titulares de pequeñas y medianas empresas con dificultades de acceso al mercado bancario y/o al mercado de capitales, que demandan crédito y/o avales para el despliegue de su actividad productiva.

Las Pequeñas y medianas empresas pueden pedir un préstamo bancario, presentando como garantía el aval de la Sociedad de Garantía Reciproca (SGR).

Estos socios, contaran con los derechos específicos de recibir los servicios determinados en el objeto social de la Sociedad de Garantía Reciproca (SGR) y solicitar el reembolso de las acciones en las condiciones establecidas por la ley Nº 24467 (Ley de Pymes), siempre que haya cancelado totalmente todos los contratos de garantía recíproca que hubiera celebrado y en tanto este reembolso no implique reducción del capital social mínimo, o cuando la SGR esté en trámite de fusión escisión o resolución,

El socio partícipe queda obligado frente a la SGR por los pagos que afronte en cumplimiento de la garantía.

Garantía

Esta garantía podrá ser utilizada para:

• Negociar un cheque en la Bolsa de Comercio.

• La Pequeña y Mediana empresa puede vender los valores con los que le pagan sus clientes, si los cheques son rechazados son abonados por la Sociedad de Garantía Reciproca (SGR).

- Emitir una obligación negociable.

- Avalar una solicitud de otorgamiento de un Leasing.

- Una alternativa de financiación mas idónea.

- Garantizar un flujo de fondos para dar en fideicomiso.

- Agilización en el otorgamiento de un crédito.

Ventajas

• El estado brinda ventajas impositivas para los fondos invertidos en Sociedad de Garantía Reciproca (SGR) Se realiza esta excepción porque el objetivo principal de una SGR no deberá ser el lucro sino aumentar las posibilidades de crédito para las empresas

• Uno de los motivos es que la ley de creación de las(Sociedades de Garantía Reciproca) SGR asegura a los socios protectores la desgravación del impuesto a las ganancias, con el requisito de sostener su aporte al Fondo de Riesgo por un mínimo de dos años.

• Las pequeñas y medianas empresas, obtienen un menor costo financiero para sus proyectos de inversión y pueden disponer, incluso, de asistencia técnica para el armado y evaluación de proyectos de inversión, asesorías organizativas y de gestión.

• Hay una mejora en la capacidad de negociación frente al sistema financiero y grandes clientes o proveedores.

Dificultades

• Las dificultades que presenta este sistema esta el poder acceder a la financiación a largo plazo, la mayor dependencia bancaria y el mayor costo financiero en comparación con las empresas mayores.

Una Sociedad de Garantía Reciproca puede emitir tres tipos de avales:

Financieros:

Garantizan el cumplimiento de un préstamo en dinero.

Técnicos:

Garantizan el cumplimiento de una obligación de hacer de carácter técnico o profesional.

Mercantiles o comerciales:

Garantizan el cumplimiento de una obligación de pago nacida en una transacción comercial.

• También puede brindar asesoramiento técnico, económico y financiero, ya sea en forma directa o a través de terceros contratados a tal fin.

Requisitos

• Si una Pequeña y Mediana Empresa necesita ser socia de una Sociedad de Garantía Reciproca (SGR) deberá cumplimentar la normalización de su situación impositiva y previsional.

• La principal acción es presentarse en alguna de ellas, plantear sus necesidades y solicitar una calificación.

• Esta consiste en una pre-evaluación de sus condiciones económicas y financieras para ser sujeto de crédito.

• Si es aprobada, y acepta las condiciones y líneas ofrecidas, debe hacer un aporte de capital, mediante la compra de acciones. Suscribiendo el contrato respectivo, puede comenzar a disponer de los avales y garantías hasta el monto prefijado.

Solidaridad (Art 73 Ley Nº 24467)

• La Sociedad de Garantía Recíproca responderá solidariamente por el monto de las garantías otorgadas con el deudor principal que afianza, sin derecho a los beneficios de división

• Cuando una Pequeña y Mediana Empresa solicita un préstamo en un banco presentando como garantía el aval de la Sociedad de Garantía Reciproca (SGR), si la empresa no paga, la sociedad de Garantía Reciproca (SGR ) es la responsable de cancelar la deuda.

• Es decir, si la pequeña o mediana empresa no paga el crédito la Sociedad de Garantía Reciproca (SGR) se encargará de saldar la deuda.

Tipos de Sociedades de Garantías Reciprocas

• Existen dos tipos de Garantías Reciprocas (SGR)

a) Abiertas: Las primeras aceptan cualquier tipo de socio partícipe.

b) Cerradas: Las cerradas tienen restricciones por algún determinado sector de la economía o región del país, es decir que solo ayudan a determinadas cadenas de pequeñas y medianas empresas.

Se destacan las creadas por grandes empresas para avalar operaciones de sus proveedores .De esa manera le brindan a sus proveedores la posibilidad de crecer y mejorar sus productos.

Capital

El capital social de las SGR, está integrado por los aportes de los socios y representado por acciones ordinarias, nominativas de igual valor y números de votos.

Fondo de Riesgo

Las Sociedades de SGR deben constituir un Fondo de Riesgo que se conformará con las asignaciones de los resultados de la sociedad, las donaciones, subvenciones u otros aportes, los recuperos de sumas que hubiera pagado la sociedad en el cumplimiento del contrato de garantía el rendimiento financiero que provenga de la inversión del propio fondo en las colocaciones en que fuera constituido y del aporte de los socios protectores.

Limite Operativo:

Legislación: Art 16 de la Ley Nº 25300 (Ley de Fomento para la Micro, Pequeña y Mediana Empresa) y el Art 34 de la Ley 24467

Las Sociedades de Garantía Recíproca (S.G.R.) no podrán asignar a un mismo socio partícipe garantías superiores al cinco por ciento (5%) del valor total del Fondo de Riesgo de cada Sociedad de Garantía Reciproca (S.G.R).

Tampoco podrán las Sociedades de Garantía Reciproca (S.G.R) asignar a obligaciones con el mismo acreedor más del veinticinco por ciento (25%) del valor total del Fondo de Riesgo."

Beneficios Impositivos

• Legislación: Artículo Nº 79 Ley Nº 24467 (Ley de Pymes), modificado por el Artículo 29 de la Ley Nº 25300 (Ley de Fomento para la Micro, Pequeña y Mediana Empresa).

Los contratos de garantía recíproca gozarán del siguiente tratamiento impositivo:

Exención en el impuesto a las ganancias, por las utilidades que generen los contratos de garantía reciproca.

• Los ingresos que pueden producirse por este concepto estarían dados, por ejemplo, por los aranceles que se les cobren a los socios partícipes por el análisis de sus legajos y por el devengamiento de una tasa de retribución por la garantía otorgada, calculada sobre el saldo de la deuda que éstos mantengan con las entidades financieras.

• En contraposición, deberán tributar por otras actividades que las Sociedades de Garantía Reciproca (SGR) están autorizadas a desarrollar capacitación y seminarios. Asimismo, por la comisión que pudieren cobrar a los socios Protectores por administración del Fondo de Riesgo, o por la participación en los rendimientos del mismo que pudieren haber pactado.

• Los aportes de capital y los aportes al fondo de riesgo de los socios protectores y partícipes, serán deducibles del resultado impositivo para la determinación del impuesto a las ganancias de sus respectivas actividades, en el ejercicio fiscal en el cual se efectivicen, siempre que dichos aportes se mantengan en la sociedad por el plazo mínimo de 2 años calendario, contados a partir de la fecha de su efectivización.

• Otro requisito es que la Sociedad de Garantía Reciproca debe mantener en su cartera un stock de garantías promedio equivalente al 80% del nivel promedio del fondo de riesgo por período.

• Es dable destacar, que si un inversor debiera pagar el Impuesto a las Ganancias y en su lugar destina fondos a una Sociedad de Garantía Reciproca (SGR), puede desgravar el impuesto, es decir antes de afectar el monto respectivo al pago de Ganancias, se reinvierte en una SGR permitiendo financiar a las Pequeñas y Medianas Empresas y al Estado recaudar en función de la reactivación de estas empresas.

Exención en el impuesto al valor agregado, de toda la operatoria que se desarrolle con motivo de los mismos. Ley Nº 24467 Art. Nº 79, modificado por el Art. Nº 29 de la Ley Nº 25300.

• Las Sociedades de Garantía Reciproca (SGR) se encuentran exentas por toda la operatoria que se desarrolle con motivo de los contratos de garantía.

• La Ley Nº 26.112, introduce una exención en la ley del IVA: las locaciones y prestaciones efectuadas por los fideicomisos financieros creados por la ley Nº 25.300, que regula el Fondo de Garantía de las Micro, Pequeñas y Medianas Empresas, y Sociedades de Garantía Reciproca se encuentran eximidas del impuesto

Impuesto a la Ganancia Mínima Presunta.

Los activos del Fondo no son computables para las Sociedades de Garantía Reciproca (SGR), el Fisco estableció que éstos están gravados en cabeza de sus aportantes, los socios protectores.

Es decir que quienes realizaron los aportes y sean los efectivos titulares de dichos bienes, serán quienes tengan a cargo la liquidación y pago del impuesto a la ganancia mínima presunta.

• Artículo 31 Ley Nº 25300.(Ley de Fomento para la Micro, Mediana y Pequeña Empresa).

Agregase como inciso c) del artículo 12 del texto del impuesto a la ganancia mínima presunta aprobado por el artículo 6° de la ley 25.063 el siguiente:

"c) El valor de los montos correspondientes a los bienes que integran el fondo de riesgo en los casos en que los sujetos del gravamen sean sociedades de garantía recíproca regidas por la ley 24.467. La liquidación y el pago del tributo sobre esos bienes quedará a cargo de quienes hubieran efectuado los respectivos aportes y que resultan ser sus efectivos titulares."

• Art. 12 Impuesto a la Ganancia Mínima Presunta (Vigente según Ley Nº 25300.):

A los efectos de la liquidación del gravamen no serán computables:

c) El valor de los montos correspondientes a los bienes que integran el fondo de riesgo en los casos en que los sujetos del gravamen sean sociedades de garantía recíproca regidas por la ley 24.467. La liquidación y el pago del tributo sobre esos bienes quedará a cargo de quienes hubieran efectuado los respectivos aportes y que resultan ser sus efectivos titulares.

Prohibiciones:

Art. 35 Ley Nº 24467 (Ley de Pymes)

Las Sociedades de Garantía Reciproca (SGR) no podrán conceder directamente ninguna clase de créditos a sus socios ni a terceros ni realizar actividades distintas a las de su objeto social".

Este recaudo tiende a evitar, que se desnaturalice el objetivo de facilitar el acceso al crédito para las pequeñas y medianas empresas.

Contrato

El contrato incluye la obligación principal, intereses y gastos. El socio partícipe deberá respaldar el contrato de garantía recíproca presentando contra garantías.

Al finalizar el contrato, en caso de cumplimiento del socio partícipe, la Sociedad de Garantía (SGR) devuelve la contra garantía, mientras que si debió abonar al acreedor, iniciará las acciones para ejecutar la misma.

Autoridad de Aplicación:

La autoridad de aplicación es la Secretaría de la Pequeña y Mediana Empresa(SePyME), dependiente del Ministerio de Economía y Producción.

Se encarga de otorgar autorizaciones y de controlar el funcionamiento de las Sociedades de Garantías Reciprocas (SGR) de modo que cumplan con sus objetivos.

El B.C.R.A. ejercerá las funciones de superintendencia en lo atinente a vinculaciones de las Sociedades de Garantía Reciproca (S.G.R.) con los bancos y demás entidades financieras (Art 80, Ley Nº 24467)

Evaluación

A su vez, las SGR tienen la obligación de evaluar y controlar que sus socios partícipes permanezcan en el tiempo dentro de la categoría PyME, no sólo cuando se incorporan como tales a la Sociedad sino también al momento de otorgar cada garantía, debiendo mantener la información por el plazo de dos años.

Condición de Micro, Pequeña o Mediana Empresa

Clasificación de la Secretaría PyME y Desarrollo Regional (Sepyme)

Para acceder a los programas públicos de promoción de la Secretaría de la Pequeña y Mediana Empresa (Sepyme). Esta clasificación adopta como criterio las ventas totales expresadas en Pesos y se consideran Micro, Pequeñas y Medianas Empresas de acuerdo a los valores establecidos por sector en el siguiente cuadro.

Se entiende por ventas totales anuales, el valor de las ventas que surja del promedio de los últimos 3 balances o información contable equivalente adecuadamente documentada, excluidos el impuesto al Valor Agregado, el impuesto interno que pudiera corresponder y deducidas las exportaciones que surjan de los mencionados balances o información contable hasta un máximo del 35% de dichas ventas.

En los casos de empresas cuya antigüedad sea menor que la requerida para el cálculo establecido, se considerará el promedio proporcional de ventas anuales verificado desde su puesta en marcha.

Deberes Art 65 Ley 24467.

Son atribuciones y deberes de la sindicatura los siguientes:

• Verificar en igual forma y periodicidad las inversiones, los contratos de garantía celebrados y el estado del capital social, las reservas y el fondo de riesgo.

• Atender los requerimientos y aclaraciones que formule la autoridad de aplicación y el Banco Central de la República Argentina.

Aval:

• La Pequeñas y Mediana empresa presenta las contragarantías solicitadas como aval del certificado.

• La Sociedad de Garantía Reciproca exigirá una contra garantía al socio partícipe como respaldo de la operación. Puede consistir en fianzas personales, garantías reales como prendas o hipotecas, cesiones de facturas compra-venta u otros derechos.

• La Sociedad de Garantía Reciproca podrá trabar todo tipo de medidas cautelares contra los bienes de los socios partícipes, teniendo privilegio ante el resto de los acreedores sobre las acciones de sus socios.

• El otorgamiento del aval tiene un costo para la empresa que lo solicita. Ese costo se puede ser asumido por las Pequeñas y Medianas Empresas porque los beneficios son de corto plazo.

• La empresa deberá cumplir con valores mínimos de suscripción de acciones para poder ser socio partícipe.

• También existen gastos administrativos, los que incluyen los gastos de estudio del proyecto (Comisión por estudio) y de monitoreo, que verifican el cumplimiento de las obligaciones del socio partícipe. (comisión por aval).

• Con el aval se obtiene una mejor condición (Por ejemplo: menor tasa en un préstamo, mayor plazo, más rapidez para su obtención)

Cheques de pago diferido avalados:

EI cheque de pago diferido es una orden de pago librada a fecha determinada, posterior a la de su libramiento, contra una entidad autorizada en la cual el librador a la fecha de vencimiento debe tener fondos depositados a su orden en cuenta corriente o autorización para girar en descubierto.

Las Pequeñas y Medianas Empresas, a través de una Sociedad de Garantía Reciproca (SGR), pueden negociar los cheques de sus clientes.

Las sociedades de garantía recíproca (SGR) autorizadas por la Bolsa de Comercio de Buenos Aires (BCBA) podrán cotizar los cheques que tengan como beneficiarios a sus socios partícipes garantizando el pago por medio del aval.

El financiamiento de corto plazo en pesos a través de la Bolsa es actualmente uno de los pocos y principales mecanismos con el que cuentan muchas PYMES. Varias son las ventajas que brinda el sistema de cheques avalados:

• No afecta capacidad de líneas bancarias, por el contrario, agrega financiación;

• Tasas más competitivas que las de bancos,

• Permite descontar cheques propios,

• Posibilidad de descontar cheques de hasta 360 días de plazo.

La negociación de cheques se realiza principalmente a través del denominado Sistema de Cheques Avalados. En este segmento las PyMES pueden negociar cheques propios o de terceros agregándoles el aval de una Sociedad de Garantía Recíproca (SGR). El mecanismo involucra un análisis de la empresa y una evaluación del riesgo por parte de la SGR. La gran ventaja de los cheques avalados es que al contar con una garantía de una SGR le permite a las PyMES acceder a tasas similares a las obtenidas por grandes empresas.

MONITOREO Del FISCO

El Fisco en forma conjunta con la Subsecretaría de Pequeñas y Medianas Empresas y el Banco Central de la Republica Argentina realizan el seguimiento de las Sociedades de Garantías Reciprocas (SGR) asegurando una mayor trasparencia del sistema.

El Fisco creó un nuevo régimen de información que obliga a las Sociedades de Garantía Recíproca (SGR) a detallar los aportes y retiros efectuados por los socios. La RG AFIP Nº 3387/12 obliga a informar los rendimientos obtenidos por la participación en el fondo de riesgo de las SGR.

La información se deberá suministrar mensualmente mediante transferencia electrónica de datos. La presentación de la información se efectuará hasta el día 10 del mes inmediato siguiente al que corresponda la misma.

Las sociedades proporcionarán, entre otros, la información que se indica a continuación:

a) Datos generales: 1.Período informado (Mes/Semestre, según corresponda). 2. Año calendario al que corresponde el período informado.

b) Respecto de cada socio protector: 1. Apellido y nombres, razón social o denominación. 2. Clave Única de Identificación Tributaria (C.U.I.T.) o (C.U.I.L.). 3. Fecha y monto de los aportes efectuados al Fondo de Riesgo. 4. Fecha y monto de los retiros del Fondo de Riesgo. 5. Rendimientos provenientes de las inversiones realizadas al Fondo de Riesgo. 5.1. Fecha de pago o período de devengamiento. 5.2. Importe mensual de los rendimientos.

Asimismo, el Fisco ajustó pautas a los socios de las SGR cotejando el uso de las deducciones que los socios protectores beneficiarios de rentas gravadas, realizan conforme lo previsto en el art. 79 de la Ley Nº 24.467.

A través de la RG AFIP 3055 estableció que los socios protectores que hubieran computado la deducción de los aportes al capital social o al fondo de riesgo de dichas sociedades y que por haber obtenido en el año ganancias brutas totales iguales o superiores a $144.000 deban presentar la declaración jurada de ingresos, gastos, deducciones admitidas y retenciones sufridas, entre otros no pudiendo utilizar a tal efecto el Régimen Simplificado.

Las Sociedades de Garantías Reciprocas (SGR) son sociedades comerciales creadas por la ley Nº 24.467 (Ley de Pymes) que se forman con el propósito de brindar garantías y avales.

La RG AFIP 2435 establece un régimen unificado de recepción, control y registro de las garantías, con el fin de facilitar su aplicación por parte de los contribuyentes ante la Dirección General Impositiva entre las garantías admitidas se encuentra el Aval de Sociedad de Garantía Recíproca.

APLICATIVO

RÉGIMEN INFORMATIVO POR RENDIMIENTO DEL FONDO DE RIESGO SGR - LEY 24.467.

La RG 3387/2012 establece un régimen de información a cargo de las Sociedades de Garantía Recíproca (S.G.R.) autorizadas por la Secretaría de la Pequeña y Mediana Empresa y Desarrollo Regional regidas por la Ley Nº 24.467, respecto de:a) Los aportes y retiros, efectuados al Fondo de Riesgo por los socios protectores, y b) los rendimientos obtenidos por su participación en el mismo.

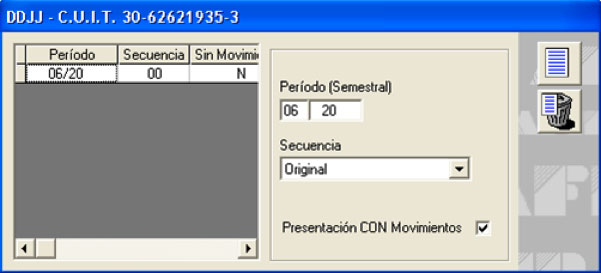

VENTANA DECLARACION JURADA

Accederemos a esta ventana al ingresar al aplicativo. A través de la misma se comenzará con el ingreso de datos para la obtención de la Declaración Jurada. En la barra de títulos, esta ventana exhibe el CUIT del contribuyente, cargado previamente en el S.I.Ap (Sistema Integrado de Aplicaciones). Para comenzar con la carga de datos, deberemos cliquear sobre el botón Agregar y el sistema habilitará el siguiente campo:

Período: Este campo presenta dos casilleros y se completarán con el mes y año del Período informado. Deberemos recordar que si el período a informar es inferior al 01/XXXX éste será considerado como Semestral debiendo ingresar 06 para el 1ero. ó 12 para el 2do., caso contrario será considerado mensual.

Secuencia: Desplegamos y seleccionamos el tipo de presentación Original o Rectificativa.

Tipo de Presentación: Tildamos si es con o sin Movimiento.

Una vez ingresados los datos solicitados en esta ventana, deberemos cliquear en el botón Aceptar, para que el sistema los incorpore.

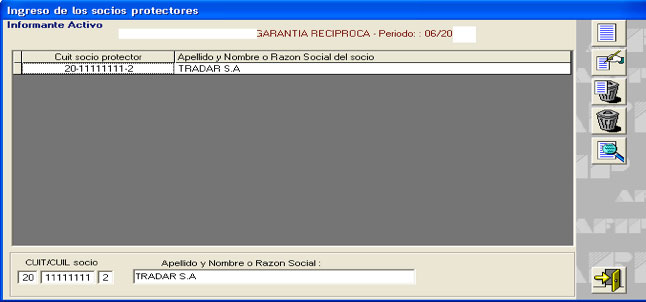

DATOS DE LOS SOCIOS PROTECTORES:

INGRESO DE LOS SOCIOS PROTECTORES

INGRESO DE DATOS CARGA MANUAL: Para comenzar con la carga de datos, deberemos cliquear sobre el botón Agregar y el sistema habilitará el siguiente campo:

Cuit/Cuil del socio protector: En este campo de cobertura obligatoria, deberemos informar la Clave Única de Identificación Tributaria correspondiente. Podemos ingresar CUITs de personas físicas o jurídicas pero no de países. Tampoco se puede ingresar la misma Cuit que el informante.

Apellido y Nombre o Razón Social del socio protector.

MOVIMIENTO DE LOS SOCIOS:

BOTÓN DETALLAR: Detalle de la información de los socios.

Marca de Registro: En este campo de ingreso obligatorio lo completaremos de acuerdo a la información de que se trate:

"A": Aportes de Fondos.

"R": Retiro de Fondos.

"P": Pago de Rendimientos. (Para Personas Físicas)

"D": Devengamiento de rendimientos. (Para Personas Jurídicas)

Fecha de Aportes Realizados: Informaremos la fecha en la cual el socio protector efectuó el aporte dentro del período informado.

Monto de aportes al fondo de riesgo: En este campo de carga obligatoria deberemos consignar el monto del aporte realizado, relacionado con la fecha del campo anterior, debe ser mayor a cero.

Fecha de retiro de aportes: En este campo el usuario deberemos consignar la fecha del retiro del fondo de riesgo dentro del periodo informado.

Monto de retiro de aportes: Completaremos con el monto del retiro de aportes efectuado en el periodo, de acuerdo a la fecha del campo anterior, debe ser mayor a cero.

Fecha de pago de rendimientos: En este campo el usuario deberemos consignar la fecha en la cual el socio protector recibió los rendimientos dentro del periodo informado. Este campo se habilitará solo para personas físicas.

Monto de pago de rendimientos: Completaremos el monto de los rendimientos del periodo, de acuerdo a la fecha del campo anterior. Debe ser mayor a cero. Este campo se habilitará solo para personas físicas.

Período del devengamiento del rendimiento: En este campo deberemos consignar la fecha en la cual el socio protector recibió los rendimientos dentro del periodo informado. Este campo se habilitará solo para personas jurídicas.

Monto de rendimientos: Completaremos este campo con el monto de los rendimientos del periodo, de acuerdo a la fecha del campo anterior. Debe ser mayor a cero. Este campo se habilitará solo para personas jurídicas

Presionemos el botón Aceptar para confirmar los datos ingresados, si deseamos cancelar el ingreso presionemos el botón Cancelar.

IMPORTACION TOTAL

IMPORTACION DATOS DE SOCIOS PROTECTORES Y LOS MOVIMIENTOS

INGRESO DE DATOS. IMPORTACION

El sistema ofrece la funcionalidad de la Importación de datos desde un archivo de texto, para ser incorporados dentro de una nueva DDJJ o una ya existente. Para poder importar deberemos generar un archivo de texto que contenga los datos de la Declaración Jurada de acuerdo al diseño de registro que se muestra en las correspondientes ventanas de importación.

Datos de los Socios Protectores y sus movimientos.

Podremos modificar la posición de inicio de los campos de las ventanas de Importación, para adaptarlo al diseño del archivo de texto, siempre que se respete el tipo de dato y la longitud de cada campo. Aquellos campos de datos numéricos no obligatorios que no contengan información deberán ser íntegramente completados con ceros o blancos.

Una vez seleccionada la Importación a realizar se desplegará la ventana de Importación correspondiente que está compuesta por:

Una planilla con el diseño de registro al cual deberá ajustarse el archivo a importar.

Un botón Seleccionar archivo de origen para la importación sobre el que se deberá cliquear para seleccionar la ubicación y el nombre del archivo de texto desde el cual se leerán los datos a importar. Después de cliquear sobre el botón Seleccionar archivo de origen para la importación se desplegará la ventana Abrir Archivo, en la cual se deberá seleccionar en primera instancia el directorio en el que se encuentra el archivo y luego marcaremos el archivo que se deseamos importar

El siguiente paso será presionar el botón Abrir, que inicia el proceso de importación. Si durante la importación se encuentran errores, el sistema mostrará un Reporte con los errores detectados y no importará ningún dato del archivo de texto.

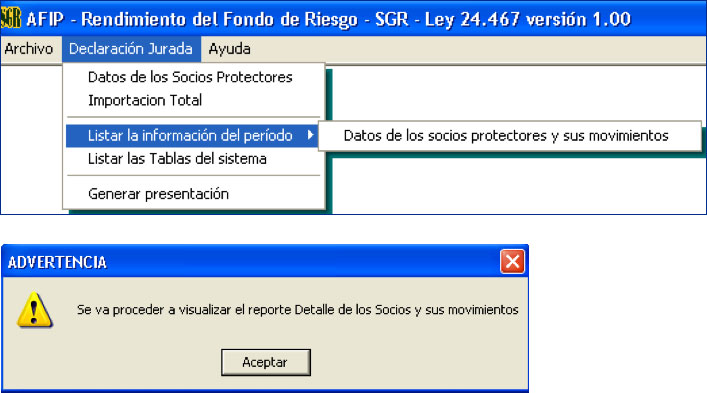

LISTAR LA INFORMACION DEL PERIODO

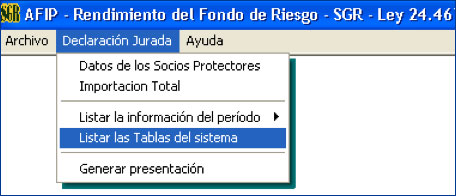

LISTAR LAS TABLAS DEL SISTEMA

GENERAR PRESENTACION